保龄宝拟16.6亿收购新通背后:麻亚炜身价超5亿元

新通被收购这事终于有新进展了。其实这事大家早知道了,前后折腾了6个月,昨天终于公布了详细的交易预案。

昨日晚间,保龄宝发布收购交易预案的公告称:

本次交易中,经本公司与新通国际相关股东协商,新通国际100.00%股权的交易价格拟定为123,150万元,新通出入境60.00%股权的交易价格拟定为36,650万元,杭州夏恩45.00%股权的交易价格拟定为6,750万元。

换句通俗的话讲,保龄宝全资收购新通,作价16.655亿元人民币,其中包括新通国际(留学,语培,游学),新通出入境(移民),杭州夏恩(K12方向,前身是浙江樱花外语专修学校)。

本次交易完成后,新通国际、新通出入境、杭州夏恩均将成为保龄宝的全资子公司。

本次交易前,保龄宝的控股股东为刘宗利先生;本次交易完成后,保龄宝的控股股东仍为刘宗利先生,本次交易不构成借壳上市。

这里要注意一下,是全资收购,不是借壳,麻亚炜与其他原新通股东成为保龄宝股东。新通这条路与几年前华闻传媒收购太傻很像,同样的收购模式,同样是在最好的时候出手,不同的是价格(太傻6.9亿)

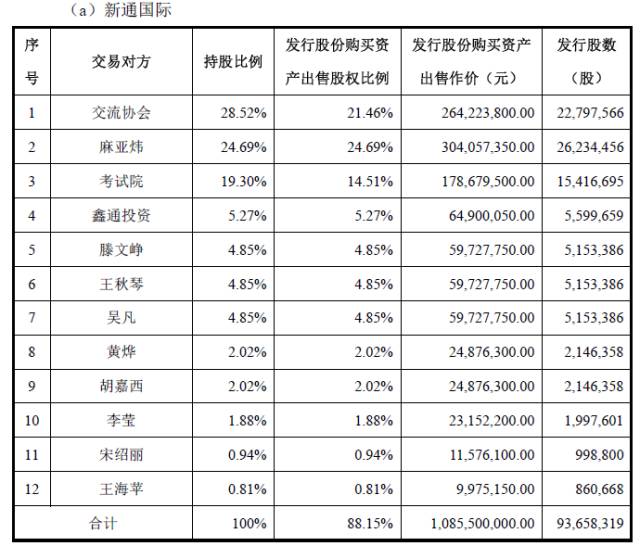

本次交易方案为保龄宝拟发行股份及支付现金购买交流协会、麻亚炜、考试院、鑫通投资、滕文峥、王秋琴、吴凡、黄烨、胡嘉西、李莹、宋绍丽、王海苹合计持有的新通国际100.00%股权,购买麻亚炜、王峥、吴凡、滕文峥、王秋琴、宋绍丽合计持有的新通出入境60.00%股权(新通出入境其余40.00%股权由新通国际持有),购买王琳玲持有的杭州夏恩45.00%股权(杭州夏恩其余55.00%股权由新通国际间接持有)。同时,拟向宁波上承股权投资合伙企业(有限合伙)、浙商聚金员工持股定向资产管理计划、王丽珍、齐鲁资管9826号定向资管计划、麻亚炜、杭州褚康投资合伙企业(有限合伙)等6名认购对象非公开发行股份募集配套资金,募集资金总额不超过70,000万元,扣除发行费用后的净额拟用于支付本次交易现金对价,投入Learning Mall建设项目和国际化教育在线服务平台项目。

公告里这样表述太麻烦,我们通过下面的表格就一目了然了。

从公告里大家可以看到新通的国资背景(浙江省教育厅),浙江省国际交流协会,浙江省考试院,所以本次收购也获得了浙江省财政厅的同意;从表面上看二者占有新通系股份要高于麻亚炜,但麻总又控股鑫通投资,所以整体来说控股相当,互相制约,看来原新通系的股权相当复杂。

交流协会获利2.64亿人民币,考试院获利1.78亿人民币,麻亚炜(新通国际+出入境+部分鑫通)超过5亿人民币,成为保龄宝第二大股东。(我们的麻姐姐终于“多年的媳妇熬成婆”,再也不用这么辛苦的到处飞了,今后只负责漂亮就行了)。

关于保龄宝

新通被收购本身已经足够让留学圈震惊了,并且收购方对留学圈而言,显然名不见经传,观察君的内心是不要不要的。但资本的力量是无穷的,硬是让两个没有关系的企业牵手了。

观察君查证,发现保龄宝是以农副产品为原料经生物工程深度加工生产、销售低聚糖、过葡糖浆、赤藓糖醇等产品。通俗讲就是大保健,今后新通年终奖可以用糖浆代替了。

官方说明:

为进一步提升股东回报,提高上市公司发展质量,保龄宝立足健康制造与健康服务全面发展战略,拟购买新通国际100.00%股权、新通出入境60.00%股权和杭州夏恩45.00%股权,切入市场前景广阔、增长潜力巨大的国际化教育和国际化服务领域。本次交易完成后,保龄宝将实现从单一的以功能糖为主的制造业向生产制造与教育服务产业并行的双主业的转变。本次收购将进一步优化上市公司的收入结构,开拓新的盈利增长点,提升上市公司价值和股东回报。通过本次交易,标的公司将借助上市公司平台实现与资本市场成功对接,在行业整合发展的关键机遇期,积极扩大品牌影响、拓宽服务渠道、壮大发展实力,加速产业并购整合,满足客户日益增长的高品质国际化教育和国际化服务需求,把握教育服务行业快速发展的市场机遇,做大做强企业规模。

严格来说,保龄宝其实并不怎么会炒股,现在的资本市场讲究讲故事,你看立思辰,收的都是教育类公司,讲起故事不是闭环就是产业链,再不次也是上下游,保龄宝从哪创造一个“双主业”,并且是两个利润都在逐年下滑的主业。

知乎上最近一篇热帖是这样问的:自己所在行业日渐衰退是怎样一种体验?难不成保龄宝要体验两个行业?

公告显示:保龄宝2009年8月,保龄宝在深交所挂牌上市,在2014年营收为9.1亿元,净利润为2392万元。目前总市值53.5亿,还是第一次股灾反弹后的市值,如果再加上第二次,第三次股灾冲击,可能也就30亿出头的样子。(我勒个去,你怎么上市的?还没有新通利润高,原先出来消息的时候,大家都认为新通把保龄宝收购了,借壳上市,现在看真是有原因的)

关于新通

新通是通常所说的五大中介之一,老牌中介,并且有浙江国资背景,依托浙江资源,迅速扩展全国,目前新通国际共有11家子公司(其中10家控股子公司,1家参股子公司),以及33家分公司,出资举办了16家民办教育非企业单位,业务涉及留学,语培,游学,国际课程,移民,以及k12教育等。

新通发起于杭州,应该是留学机构最早重视营销的机构,在杭州总部设有营销中心,对IT系统的使用也早于大多数留学机构,所以在咨询类公司没有火热之前,新通经历了快速的发展阶段。但近两年,随着行业竞争加剧,咨询类公司崛起,传统中介经受了不小的冲击,新通显然持续发展乏力,北京作为留学重地,经营多年都未能扭转亏损局面。据说连北京员工的薪资都以杭州薪资为标准,人员流失严重。话不多说,直接来看财务报表吧(留学行业很难看到真实的数据,这次应该是准确的)。

新通国际报表,负债这么多,有套利嫌疑

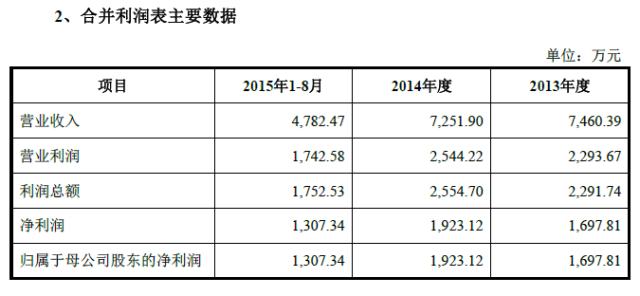

新通国际合并利润表

不得不让观察君感慨啊,新通国际2014年营业收入4.76亿,利润才2455万元,观察君摔掉了几幅眼镜了。2015年的行情大家也刚体验过了,相信利润也不会超过2014年太多。如果按利润算,新通别说五大,八大都进不了。

上图,杭州夏恩利润表主要数据

上图:新通出入境利润表主要数据

码这篇稿子的时候,利润率真的让观察君对新通重新认识了一次,远远超出了观察君的想象,由此可见其他几大中介也好过不到哪去,想独立主板上市真的不是那么轻松。

截至2015年8月31日,新通国际归属于母公司所有者权益账面价值为4,408.66万元(未经审计),新通国际股东全部权益价值采用收益法的预评估值约为123,150万元,预估增值118,741.34万元,增值率2,693.37%。

截至2015年8月31日,杭州夏恩归属于母公司所有者权益账面价值为961.17万元(未经审计),杭州夏恩股东全部权益价值采用收益法的预评估值为15,080万元,预估增值14,118.83万元,增值率1,468.92%。

截至2015年8月31日,新通出入境归属于母公司所有者权益账面价值为771.76万元(未经审计),全部股东权益价值采用收益法的预评估值约为61,090.00万元,预估增值60,318.24万元,增值率7,815.67%。

看到这里,观察君两个感受:

1、被收购和上市其实差不多,除了会逐渐没有控制权;

2、移民资质留学资质值钱。

关于对赌

很显然,这种收购不能像美联收购乐闻携尔那样一锤子买卖,签订对赌协议几乎是必须的,保龄宝与新通的对赌方案是:交易对方承诺2016年度、2017年度和2018年度标的公司实现的经审计的扣除非经常性损益后的净利润合计数分别不低于11,500万元、14,400万元、17,900万元。

对赌期限为三年,除了麻亚炜、考试院,交流协会能每年在完成利润目标后,可以按比例卖出股票外,其他股东持有的股票是不能出售的。

根据上面新通最近三年的利润来看,这个对赌协议很显然是有难度的。

关于未来

随着留学行业竞争日趋激烈,“互联网留学”又玩命的要实现自身价值,留学行业利润下降是必然,新通的市场份额下降也是大概率事件,摆在新通面前的首要问题是保证对赌协议的完成。所以新通是时候该做出一些改变了:

1、人才方面。高薪吸引人才,顶着五大的帽子,但薪水明显偏离五大,收购后应该会有员工加薪措施,老板吃肉,员工怎么着也能喝点汤,虽然新通这次收购有部分员工也一跃成为千万富翁,但那仅限核心团队,大多数员工还是“呵呵”,所以留人,吸引人就显得很重要了,当年太傻被收购后第一措施也是加薪。当然,加薪的同时也会加任务的,毕竟完成利润才是最终目的。

2、加大市场营销能力。虽然新通早于其他公司重视营销,但近两年明显落伍,在移动互联网方面的投入有待于创新,别整那没用的明星带盐,对完成业绩起不到多大作用。百度虽然流氓,但流氓当道的世界,还是要交保护费的。营销方面做好了,起码能缓解渠道方面的压力,新通的渠道返佣应该是拖垮利润的一大病灶。

3、重点开拓北方市场。北上广是留学行业兵家必争之地,北京是重中之重,新通不能安居于杭州,要敢于厮杀,放手,放权,放钱,给点耐心,之前没做起来,换人比换衣服都频繁,现在有钱了可以放手一搏,毕竟北方才是新通可挖掘的增长点最大的地方。

不过,退一万步讲,就算新通没完成对赌利润目标,也没什么可担心的,股东们手握16亿人民币,自己填补空缺就行了,太傻应该用过这招的。

还有,新通代言人那事,观察君始终觉得找李治廷代言,真不如麻总上阵,一个就没红过的二线明星怎么能跟留学一姐比,你们感受一下。

题外话

新通被收购,对整个留学行业都是有冲击的,业内人印象中的五大之一竟然是这样的归宿,让很多冲刺主板的机构多少有些心碎。没有意外的话,启德,金吉列2016年也会有大动作,毕竟不能错过最好时机啊。当然,虽然不是我们想象的借壳和独立上市,被收购也是很不错的了,想想当年的澳际,新通确实很幸运了。

最后,如果你炒股,保龄宝的股票你敢买吗?

(本文转自“留学语言培训行业观察”)